文章出处:本站 │ 网站编辑:管理员 │ 发表时间:2023/11/9 17:09:41

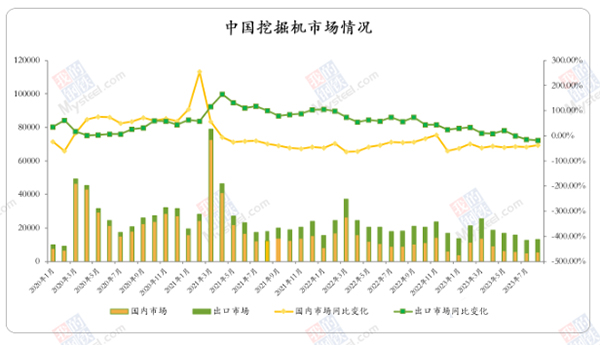

经草根调查和市场研究,CME预估2023年10月挖掘机(含出口)销量13300台左右,同比下降35%左右。

分市场来看,国内市场预估销量6500台,同比下降43%左右,降幅环比小幅扩大。原因主要是同期清库存高基数,下游需求持续疲软。

出口市场预估销量6800台,同比下降25%左右,涨幅环比小幅扩大。原因主要是国产品牌海外渠道补库存结束,海外局部地区景气度下行等。

作为典型的投资依赖型和周期性行业,中国挖掘机械行业面临着行业周期性调整、疫情防控政策调整、标准升级、竞争加剧、原材料及大宗商品价格震荡叠加国际贸易关系复杂等诸多不确定性,近期中国挖掘机市场出现一定波动。

受多重因素影响,内销疲软

中国挖掘机械行业目前仍处于下行周期。挖掘机行业是典型的周期性行业,2021年5月起,市场持续调整,拐点仍需等待。

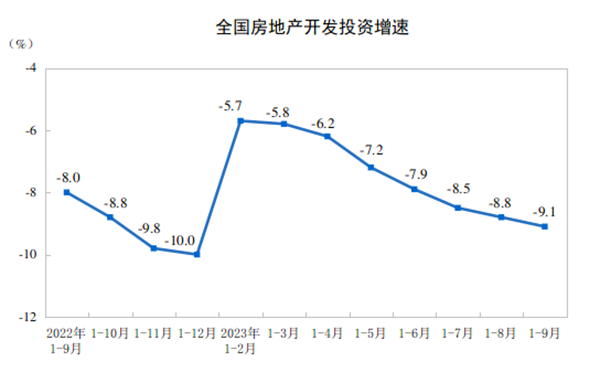

基建和房地产作为挖掘机应用两大下游需求趋弱。

基建投资作为经济的稳定器,其增速收到地方政府收支矛盾加剧等因素影响。

2023年1—9月份,全国固定资产投资(不含农户)375035亿元,同比增长3.1%(按可比口径计算)。其中,制造业投资增长6.2%,增速比1—8月份加快0.3个百分点。从环比看,9月份固定资产投资(不含农户)增长0.15%。1—9月份,民间固定资产投资193399亿元,同比下降0.6%。

(来源:国家统计局)

分产业看,第一产业投资7951亿元,同比下降1.0%;第二产业投资116808亿元,增长9.0%;第三产业投资250276亿元,增长0.7%。

第二产业中,工业投资同比增长9.0%。其中,采矿业投资增长1.6%,电力、热力、燃气及水生产和供应业投资增长25.0%。

第三产业中,基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长6.2%。其中,铁路运输业投资增长22.1%,水利管理业投资增长4.9%,道路运输业投资增长0.7%,公共设施管理业投资下降1.2%。

房地产消费需求及信心尚不足,恢复有待时日,叠加土地购置费及房屋新开工面积下滑,房地产行业以“保交楼”和“去库存”为主。由政策端传导到销售端尚需要一定的时间。

1-9月份,全国房地产开发投资87269亿元,同比下降9.1%(按可比口径计算);其中,住宅投资66279亿元,下降8.4%。1—9月份,房地产开发企业房屋施工面积815688万平方米,同比下降7.1%。房屋新开工面积72123万平方米,下降23.4%。

9月份,房地产开发景气指数(简称“国房景气指数”)为93.44。

(来源:国家统计局)

(来源:国家统计局)

房地产政策持续利好,期待开工有所改善

2023年7月国常会通过《关于在超大特大城市积极稳步推进城中村改造的指导意见》,改造定调21个超大特大城市。8月31日,中国人民银行、国家金融监督管理总局发布《关于降低存量首套住房贷款利率有关事项的通知》。10月以来,北京、上海等多城市对“认房认贷”的政策进行优化,宽松首套房认定、信贷等政策。政策显现具有滞后性和叠加性,随着地产政策全面利好,期待未来开工将有所改善。

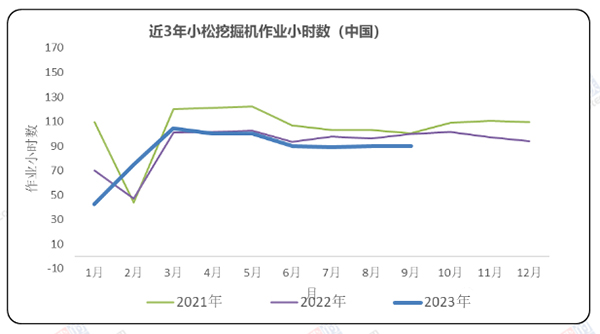

2023年9月,中国地区小松挖掘机开工小时数为90小时,同比下降9.7%。目前小松开机小时数还处于低点,期待未来随着政策效应持续释放,下游开工端有所改善。

(数据来源:小松官网)

出口市场阶段性承压

2023年,全球滞胀逐步演绎经济放缓,海外部分地区景气度回落、高基数、海外渠道集中补库存等原因,难以推动全球市场规模进一步上行。2023年挖掘机出口市场销量增速呈现出了阶段性承压的特点。

海外经济放缓趋势越发明确,通胀压力较大,海外需求降温是大概率事件。但我国挖掘机产业供应韧性凸显,全球矿业投资以及中国与周边经济体的合作深化,会在一定程度上支撑挖掘机出口韧性,但出口下行压力仍然较大。

从长远来看,国际化依旧是中国挖掘机产业的亮点,显示了中国工程机械产品在全球市场综合实力的提升。

文章来源:工程机械杂志社

声明:内容、图片、字体等如涉及版权纠纷问题,请及时联系我司予以删除!